2023年で制度が廃止されるジュニアNISA、興味はあるけどいまいち制度が分らなくて始まられていない方いらっしゃいませんか?

お子様の年齢や始められる時期によって、非課税期間の5年間が終了した時の対応が変わってきますからややこしいですよね。

なかでも特にわかりにくいのがロールオーバーではないでしょうか。

そこで、この記事ではジュニアNISAのロールオーバーの仕組みや出口戦略についてわかりやすく解説していきます。

・ジュニアNISAの仕組み

・ロールオーバーの仕組み

・ジュニアNISAの出口戦略

僕も来年18歳になる子と、現在13歳の子のジュニアNISAを運用していますよ。我が家の出口戦略の考え方も紹介しますね。

ジュニアNISAとは

主に投資(NISA、つみたてNISA、iDeCo)の世帯非課税枠の増加や、子供の教育資金の準備を目的に利用される制度です。

| 対象者 | 0~17歳以下 |

| 投資可能期間 | 2016年~2023年 |

| 非課税投資枠 | 年間80万円 |

| 非課税期間 | 5年間 |

| 投資対象商品 | 上場株式、投資信託、国内ETF、海外ETF、REIT等 |

| 買付方法 | スポット購入、定期積立 |

今から投資できるのは、今年の80万円と来年の80万円の計160万円です。2023年で制度が終了するため、投資できるのは2023年まで。2024年以降は新規購入ができません。また、3月31日時点で18歳である年の前年12月31日までは払い出しができません。

2024年以降の非課税期間(5年間)の終了した購入商品は継続管理勘定(ロールオーバー)でき、18歳までは引き続き非課税で保有できます。つまり、非課税期間中5年間の運用益と、ロールオーバー後の18歳までの運用益が非課税となるわけです。

ジュニアNISAで非課税になる利益は?

株式や投資信託の売買益や配当金には、通常なら20.315%の税金が掛かります。

しかしジュニアNISAでは、非課税期間の5年間と、ロールオーバーすればその後18歳までの期間の運用益も非課税になるというとてもお得な制度です。

ロールオーバーの仕組み

ロールオーバーとは、簡単に言うと非課税期間が延長できる制度です。

ジュニアNISAで買付した商品の売却益、配当金は最長5年間非課税になる。その後ロールオーバーをして、継続管理勘定に購入した株式・投資信託を移管すると、18歳まで非課税で運用ができます。

ただし、ロールオーバー(継続管理勘定)の期間は、株式や投資信託の買い付けはできません。

我が家の場合を例にロールオーバーの具体例を見ていきましょう

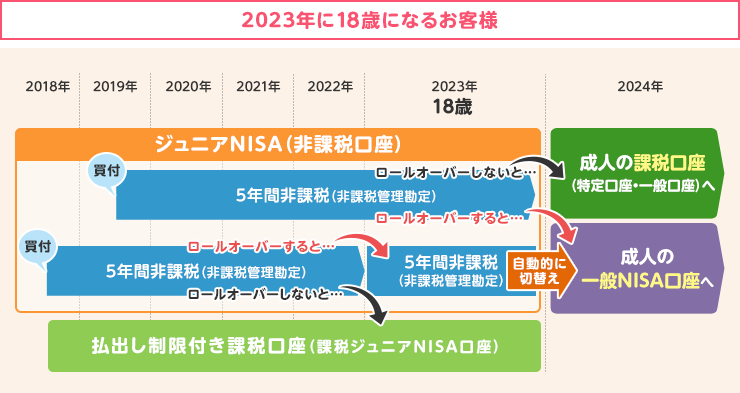

2023年に18歳になる長男のジュニアNISA

2023年12月31日までにロールオーバーの手続きをした場合は、一般NISA口座へ

2023年12月31日までにロールオーバーしなかった場合は、成人の課税口座へ

運用を継続する場合は、この2つの選択肢があります。

(注)非課税期間の5年間が終了した時に、ジュニアNISA口座からNISA口座へ移管される場合は、金額に上限はありません。

または、2023年1月1日以降に売却して運用資産を非課税で受け取る

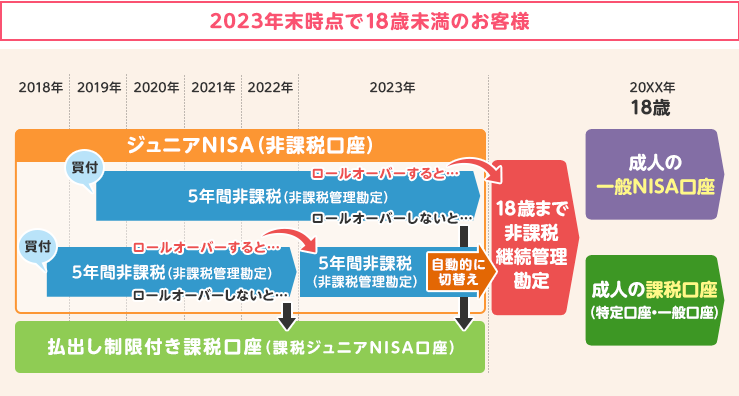

2023年に14歳になる次男のジュニアNISA

2023年12月31日までにロールオーバーの手続きをした場合は、継続管理勘定へ 継続管理勘定で18歳まで非課税で運用のみを続ける

2023年12月31日までにロールオーバーしなかった場合は、払い出し制限付き課税口座(課税ジュニアNISA口座)へ

18歳までは基本的に引き出す必要はないと思うので、確実にロールオーバーの手続きをして、18歳まで継続管理勘定で非課税で運用を続けます。

ロールオーバーをするメリット

なぜロールオーバーをするのか?それは、長期間非課税で運用を続けることで、資産の増加が期待できるからです。

例えば、2022、2023年で80万円づつ計160万円投資したとして、年利5%で15年運用すると、332.6万円になります。約2倍になってますよね。

もちろん投資なので、資産が減ってしまう可能性もありますし、年利5%もない可能性もあります。

しかし、歴史的に見ても15年20年という長期間の投資結果は元本割れの可能性はほとんどなく、インデックス型の投資信託商品であれば年利5%は十分可能な数字です。

ジュニアNISAの払い出し

口座開設者が18歳になるまでに払い出しをする場合は、過去の利益が課税対象になり、ジュニアNISA口座を廃止することになります。

つまり、18歳になるまでは払い出しはできないということですね。

(注)口座開設者が18歳になるとは、3月31日時点で18歳である年の前年12月31日以降のことです。

2024年以降は払い出し制限がなくなり、18歳未満でも非課税で引き出せるようになりますが、ジュニアNISAを解約して全額を一括で引き出さなくてはいけません。

ジュニアNISAをおすすめできる人

- 元本割れのリスクを理解でき、リスクに耐えられる人

- 10~15年の長期の運用期間をもてる人

- 投資以外でも教育資金を準備できそうな人

- 投資を通してお子様にお金の勉強をして欲しいと考える人

ジュニアNISAは投資ですから、もちろん元本割れなどのリスクがあります。15年くらいの長期間運用できれば、元本割れのリスクは限りなくゼロになると思われます。しかし、いざお金が必要な時に株価の暴落時期などがあった場合に、お金が用意できないような事態は避けたいので、投資以外にも教育費を準備する(貯蓄や国債、学資保険など)手段を持っておいた方が良いと、個人的には考えます。

また、ジュニアNISAで投資に触れることは、お子様の金融教育に大変役立つと思いますよ。投資を始めるのは早ければ早いほど良いですし、お金にを増やすという考え方も養われていくことでしょう。

ジュニアNISAの出口戦略

ジュニアNISAの出口戦略は、利用目的によって変わってきます。多くの場合次の2つになるのではないでしょうか。

- 大学進学のための準備資金

- 子供の将来のための資金(プレゼント)

大学進学のための準備金は、基本的には学資保険を積み立ててきているので、ジュニアNISAの運用資産は子供の将来のための資金として運用を続けていってもらう予定です。

①長男の場合:一般NISA口座にロールオーバーして運用を継続。のち、つみたてNISAに移行。

②次男の場合:継続管理勘定へロールオーバーして18歳まで運用を継続。その後、新NISAにロールオーバーして運用を継続。のち、つみたてNISAに移行。

まとめ

この記事では、ジュニアNISAについて以下のことを解説してきました。

- ジュニアNISAの概要・しくみ

- ロールオーバーの仕組み、有効性

- ジュニアNISAの出口戦略

ジュニアNISAは、投資できる期間は今年と来年の残り2年となりますが、特にお子様がまだ小さいご家庭にとっては、資産を増やすのに有効な制度です。

大学進学費用など、教育資金として必要な金額が今後も値上がりしていくであろうこのご時世で、資産運用でしっかり準備していければ良いですね。

ただし、教育資金を投資だけで準備するのは、個人的には危険が伴うと思っています。できれば預貯金や国債、学資保険など元本が減ることのない手段も使い、安全に分散して資金を準備することも重要ではないでしょうか。

コメント